Με αμείωτους ρυθμούς αυξάνονται οι χορηγήσεις καταναλωτικών δανείων στην Ελλάδα, θυμίζοντας εποχές προ κρίσης, με τις τράπεζες να στοχεύουν στην ενίσχυση της ζήτησης σε μια περίοδο που, ούτως ή άλλως, χαρακτηρίζεται από αυξημένες ανάγκες λόγω της πληθωριστικής κρίσης. Από την άλλη πλευρά, αυτό που προκαλεί πλέον προβληματισμό στα στελέχη των τραπεζών και στην κτηματαγορά είναι ότι συνεχίζεται –αν και σε μικρότερο βαθμό σε σχέση με τα προηγούμενα πέντε χρόνια, και ειδικά τα τελευταία τρία έτη – η συγκράτηση των εκταμιεύσεων για στεγαστικά δάνεια.

Σύμφωνα με τραπεζικά στελέχη, στην άνοδο της ζήτησης των «γρήγορων» καταναλωτικών δανείων έχει συντελέσει, σε έναν βαθμό, η χαλάρωση των ιδιαίτερα αυστηρών κριτηρίων χορήγησης καταναλωτικής πίστης και έκδοσης πιστωτικών καρτών αλλά και η μείωση του διαθέσιμου εισοδήματος.

Η μόνη διαφορά σε σχέση με το παρελθόν είναι ότι τα λεγόμενα fast loans, τα οποία χορηγούνται με ένα «κλικ» από κινητά, τάμπλετ και υπολογιστές, είναι μικρής αξίας και αφορούν πιστώσεις μέχρι 5.000 ευρώ.

Σήμερα, η μέση εκταμίευση είναι της τάξης των 2.700 ευρώ, όταν το 2000, όταν πρωτοξεκίνησαν, ήταν 300-500 ευρώ. Ιδιαίτερα αποκαλυπτικά είναι τα στοιχεία από τις εκταμιεύσεις δανείων τα τελευταία χρόνια αλλά και το προφίλ των δανειοληπτών, είτε αυτοί επιλέγουν προσωπικά είτε στεγαστικά.

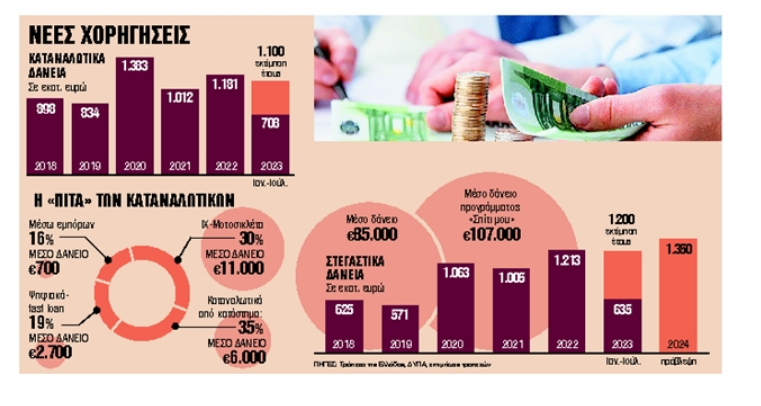

Συγκεκριμένα, σε ό,τι αφορά τα καταναλωτικά δάνεια, το πρώτο επτάμηνο του έτους χορηγήθηκαν 708 εκατ. ευρώ και ο στόχος για το 2023, σύμφωνα με εκτιμήσεις τραπεζικών στελεχών, είναι οι εκταμιεύσεις να φτάσουν το 1,1 δισ. ευρώ.

Από αυτά τα δάνεια, τα καταναλωτικά από τραπεζικό κατάστημα ανέρχονται στο 35% των χορηγήσεων, για αγορά ΙΧ και μοτοσικλέτες στο 30%, τα ψηφιακά fast loans στο 19% και μέσω μεγάλων λιανεμπόρων στο 16%. Τα τελευταία αποτελούν χρηματοδότηση για αγορά συνήθως οικοσκευών και συσκευών τεχνολογίας (υπολογιστές, κινητά), σε δόσεις ή με την «αγορά τώρα, πληρωμή αργότερα» (Buy-Now-Pay-Later).

Σύμφωνα με τα ίδια στοιχεία, η πλειονότητα των πελατών που επιλέγουν καταναλωτικά δάνεια είναι μισθωτοί και συνταξιούχοι, ηλικίας 35-60 ετών, και τα ποσά αφορούν την κάλυψη πραγματικών αναγκών (δίδακτρα, γάμος, βαπτίσεις, έκτακτες ανάγκες, ζημιές, κ.ο.κ.).

To ηλικιακό όριο διαφοροποιείται, ανάλογα με το «κανάλι» χορήγησης δανείων. Αυτοί που εκταμιεύουν καταναλωτικά δάνεια μέσω εμπόρων είναι πιο νέοι, με μεγαλύτερη καταναλωτική συμπεριφορά, οι οποίοι είτε δεν έχουν όριο στην πιστωτική κάρτα είτε δεν έχουν καλό πιστοληπτικό προφίλ. Εδώ το μέσο ποσό εκταμίευσης είναι τα 700 ευρώ. Για την αγορά αυτοκινήτου, το μέσο ποσό χορήγησης είναι τα 11.000 ευρώ και το προφίλ των δανειοληπτών είναι κυρίως άνδρες και παντρεμένοι, άνω των 45 ετών.

Τα «γρήγορα» δάνεια

Το τελευταίο διάστημα οι τράπεζες έχουν «ποντάρει» στα «γρήγορα» ηλεκτρονικά δάνεια (fast loans, quick loans, e-loans ή express loans), που κάνουν θραύση στις ηλικίες έως και 30-35 ετών. Χαρακτηριστικό της μεγάλης ανόδου του συγκεκριμένου τραπεζικού προϊόντος είναι ότι κάποια στιγμή, στο peak της ζήτησης στο πρώτο τετράμηνο, τα συγκεκριμένα δάνεια έφτασαν σχεδόν στο 60% των εκταμιεύσεων των καταναλωτικών δανείων σε κάποιες τράπεζες. Σε ετήσια βάση και στο σύνολο της αγοράς, το ποσοστό τους εκτιμάται σήμερα στο 19%.

Σύμφωνα με τραπεζικές εκτιμήσεις, όταν ξεκίνησαν τα fast loans, γύρω στο 2020, τα συνολικά ποσά ήταν σχεδόν μηδενικά, με μέσο όρο τα 300-500 ευρώ. Αμέσως, και μέσα στην ίδια χρονιά, άρχισαν να αυξάνονται και κορυφώθηκαν για το σύνολο της αγοράς όταν στο «παιχνίδι» μπήκε και η τέταρτη συστημική τράπεζα, η Alpha Bank στις αρχές του 2022. Σήμερα, όπως καταγράφεται στα ίδια στοιχεία, το μέσο ποσό μέσω fast loan ανέρχεται σε 2.700 ευρώ.

Στο «κάδρο» των υπηρεσιών χορήγησης μικροπιστώσεων, βέβαια, υπάρχει και η υπηρεσία Buy-now-pay-later (αγόρασε τώρα, πλήρωσε αργότερα) που παρέχεται από μεγάλες αλυσίδες, κυρίως του κλάδου των ηλεκτρικών και ηλεκτρονικών συσκευών, δίνοντας τη δυνατότητα αγοράς με πίστωση, χωρίς να έχει ο αγοραστής πιστωτική κάρτα. Οι χορηγήσεις πιστώσεων μέσω αυτής της υπηρεσίας, ωστόσο, είναι κάτω του 1% στο σύνολο των καταναλωτικών δανείων. Αξίζει να σημειωθεί ότι στα προγράμματα δόσεων, όταν δεν είναι άτοκες, αυτές «κρύβουν» από πίσω τους ένα καταναλωτικό δάνειο από τράπεζα με την οποία συνεργάζεται η αλυσίδα λιανικής.

Πηγή: Εντυπη έκδοση ΤΑ ΝΕΑ